|

INE原油百日

自3月26日上市交易以来,上海原油期货运行良好,交易量快速上升。百日之内,日均成交量已经超过迪拜商品交易所(DME)阿曼原油期货品种,成为亚洲交易量最大的原油期货合约,仅次于美国纽约WTI原油期货与英国布伦特原油期货(Brent),跻身全球交易量前三。不仅仅是在成交方面表现突出,在价格上,上海原油期货价格与国际主要原油期货品种的价格联动性不断增强,这也使得越来越多投资者关注上海原油期货,其中,不少国际原油贸易商与中国原油进口商签订类似的原油供应长约协议,将上海原油期货作为定价基准。

“第一步,期货合约要先流动起来;第二步,形成的价格要用起来,比如成为国内的定价基准;第三步,才是参与国际定价的问题。”佘建跃指出。若按照上述“三步走”的定位来看,INE原油期货初步目标已经实现,其在量、价上的表现均达到了市场预期。

中期协7月2日发布的全国期货市场交易情况简报,已足以说明INE原油期货(上海原油期货)的成长情况。

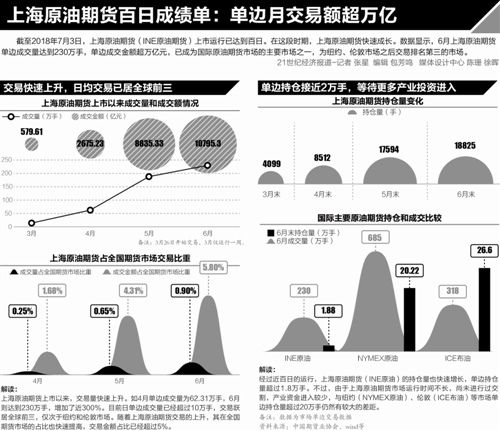

数据显示,今年6月,三大商品交易所成交量环比出现了2.97%至18.23%不等的降幅,而上期能源却继续保持了22.22%的环比增速。而凭借着良好的量、价表现,INE原油期货上市后,已经获得了业内的广泛认可。

今年6月,INE原油期货以单边计算,成交量达到230万手,到目前,INE原油期货的日成交量已超过迪拜原油期货合约,成为亚洲市场交易量最大的原油期货合约,仅次于纽约和伦敦两大老牌基准市场的交易量,跻身全球交易量前三。

“INE原油期货与Oman(阿曼原油期货)、Brent(布伦特原油期货)和WTI(纽约原油期货)的相关性分别达到96%、95%、70%,同时与国内的PTA、沥青期货相关性也达到了97%、87%。”中信期货原油研究员桂晨曦7月2日指出。

需要指出的是,INE原油期货的成熟是一个漫长的过程,所以现阶段其价格发现、风险规避的两个市场功能还未得到有效发挥。

“主力合约流动性很好,其他非主力合约交投活跃度还不够,而远期价格曲线的建立,则需要市场对多个合约形成有效地价格发现。”中海石油化工进出口有限公司原油部首席经济师佘建跃6月28日表示。

此外,21世纪经济报道记者了解到,许多国内产业投资者都具备外盘原油期货的投资经验,但是当前却对INE原油期货保持观望态度,待首次交割完成后,产业投资者参与步伐有望再次提速。

量、价表现符合预期

“第一步,期货合约要先流动起来;第二步,形成的价格要用起来,比如成为国内的定价基准;第三步,才是参与国际定价的问题。”佘建跃指出。

若按照上述“三步走”的定位来看,INE原油期货初步目标已经实现,其在量、价上的表现均达到了市场预期。

21世纪经济报道记者根据文华财经数据统计,3月26日至7月2日,INE原油期货各合约合计成交1015.7万手,期间WTI、Brent原油期货则成交了4585.5万手、6002万手。

从总体规模来看,三者差距还十分明显,但是考虑到INE原油期货交投集中在主力合约的因素,实际成交规模已经达到Brent原油主力合约的50%左右。

这也是外盘原油期货的运行特点所决定的,Brent、WTI原油期货持仓量要远高于成交量,国内则是成交量显著高于持仓量。

但是,对于新品种而言,这又是至关重要的,在提供了充足对手盘的同时,也起到了聚拢市场人气的作用。

另一方面,INE原油期货持仓量,上市后也保持了较快的增长。3月26日,INE原油期货持仓量合计3558手,而在6月27日顶点时,这一数字已经增长至40398手。

正因于此,INE原油期货“成交持仓比”出现明显下降,运行质量有所提升,如最近4个交易日平均值为7.15倍,而上市首日时为11.9倍。

“近期成交、持仓增长幅度进入阶段性瓶颈期,产业投资者普遍反馈在等待第一次交割的完成情况,随后才会决定是否参与进来。”国泰君安期货原油研究总监王笑6月20日介绍称。

反观价格表现方面,INE原油期货亦与上述外盘期货,以及代表中东地区的Oman原油期货保持了极强的相关性。

上期所6月中旬原油研讨会曾指出,按照逐日收盘价计算,INE原油期货与WTI、Brent和Oman相关系数分别为70%、95.2%何96.2%。“近期相关系数变化不大,基本维持在这一水平。”桂晨曦7月2日指出。

造成上述相关性差异较大的因素在于,INE原油价格交割品以中东进口原油为主,故与Oman原油相关性最高,而WTI原油期货则反映了北美地区的需求,相关性较弱。

可以预见的是,未来随着INE原油期货走向成熟,其价格在于外盘联动的同时,可能会走出相对独立的价格,以此来反映中国和亚洲地区的需求情况。

远期价格曲线待建立

上市百日取得前述成绩已属不易,但是INE原油期货的发展是一个系统性的工程,所涉及的细节十分庞杂。

仅就短期而言,只有解决非主力合约的流动性问题,才能对不同限期的合约形成价格发现,并以此建立起远期价格曲线。

所谓远期价格曲线,是由某一期货品种按照不同交割月月份,依照合约到期时间先后顺序所形成的一条曲线。对于投资者而言,代表了今天愿意为未来某个时点买入、卖出该商品所付出的价格。

换言之,市场参与者可以参考远期价格曲线,实现跨地区套利、跨期限套利,并结合现货经营情况,在期货市场进行套保避险。

“远期价格曲线,是原油期货跨区套利、发挥价格锚定机制发挥的基础。”佘建跃指出,而INE原油期货非主力合约活跃度不足,只是通过主力合约反映出了国际油价对中国到岸价的传导。

从价格有效性上看,合理的期货价格形成也需要产业环节的生产者、贸易商和消费者,以及金融机构共同参与形成。

而如今INE原油期货,距上述标准显然存在不小的距离。

中信期货提供的数据显示,截至6月上旬,INE原油期货开户总数超过2.5万,其中个人客户占比最大,特殊法人客户其次,一般法人客户最少。

“以山东地炼为例,按照Brent全月均价点价的方式还是主流,真正结合现货经营、期货头寸进行操作的民营炼厂,只有京博石化介入的比较深,其他炼厂主要还担心交割的问题。”广发期货首席原油分析师姚曦6月28日介绍称。

而涉及期货、现货如何有效结合的问题,还涉及了原油交割品种、交割库升贴水等多个方面。

如目前广东湛江、山东日照、辽宁大连等沿海地区已经设置多个交割库,但是广东企业如果要交割大连港的原油,是否应该通过升贴水、仓单互换的形式来降低运费成本?

“国内地炼企业此前没有原油进口权,所以原料以重油、燃料油为主,同时近两年从俄罗斯进口原油数量也大幅增加,未来也应该增加相应的交割品种。”姚曦指出。

类似的细节不在少数,但是解决这些问题却需要时间的积累,更何况INE原油期货上市不过百日时间。

从交易所层面来看,近期将180燃料油期货“升级”为保税380燃料油期货,本身也是根据市场需求所作出的调整。