10年前,小微企业融资难、融资贵就是个大问题,现在已经喊成顺口溜了,但问题依然严重。

严重到什么程度?看看最近的货币政策变化就知道。央行昨天下午发布消息,降低存款准备金率0.5个百分点。

这次是定向降准,主要针对的是“债转股”和小微企业融资,前者主要针对大企业,债务太多,没法还贷就直接转成股份,后者主要是为了缓解小微企业融资困境。

总的来说,要解决的是企业缺钱的问题,也可以理解为是对一年多来“去杠杆”政策的修正,按照央行的说法就是“把握好结构性去杠杆的力度和节奏”。

对于小微企业来说,定向降准具体点说就是商业银行可以给小微企业贷款的额度会增加。央行表示,此次降准,可释放小微信贷资金约2000亿。

央行做出这个决定是因为国务院发话了,李克强总理在上周三的国务院会议上要求,研究部署的小微企业融资政策要尽快出台,并由相关部门机构在年底汇报结果。

央行研究局局长徐忠也在上周二公布的一份工作论文中表示,应该下调存款准备金率,从而降低金融机构负担。

01

这几年,小微企业日子一直都不好过,“大众创业、万众创新”风头过后,死了一大批,为什么要现在定向降准?主要原因有二:

1. 去杠杆“误伤”了小微企业。去杠杆是这两年经济政策的总基调,目的就是为了降低经济的债务水平,地方政府、企业、个人都要去杠杆,一句话就是少借钱。

央行是去杠杆的“总管家”,它可以决定给市场放多少水,由于2016年“大放水”导致房价暴涨,为了吸取经验教训,央行这两年把水龙头拧紧了。

这样的结果是市场上的“总水量”少了,由于小微企业信用差、抵押物不值钱等原因,所以就更不能从银行获得贷款了。

但是,中小微企业又关系到中国的“就业大计”,任其倒闭肯定是不行的。所以,每到经济增速下滑或者货币政策太紧时,国家都会号召商业银行解决中小企业贷款难问题。

2. 中美贸易战让小微企业日子更难过。对个人来说,贸易战最大的影响就是买进口商品时会多付钱,但对一家小微企业来说,贸易战对他们的影响是致命的。

2008年,全球经济危机,美国和欧洲受害很深,居民购买力骤降,受此影响,中国江浙一带以代工为主的小微企业成批倒闭。

现在美国经济增长强劲,应该说是很多中国中小企业的机会,但最近实质性开打的贸易战就可以让很多中小企业失去订单,这对他们来说就意味着死亡。

所以,不要以为贸易战只是国家之间的事情,和你我没多大关系,实则很多人的命运都会被裹挟其中。倾巢之下,安有完卵?

企业倒闭最直接的影响就是工人失业,居民收入水平降低,如果问题很严重,小则会加重地方财政负担,大则影响社会稳定。

所以在这种情况下,国家一定会施以援手,不同情况下手段不太一样,粗略分可以分为“大水漫灌”和“精准施救”,前者包括降准降息、放松民间信贷监管等,后者包括给银行直接下指令,规定小微企业贷款额度。

不过效果具体如何,有时候监管层也不知道,总有一些监管漏洞会让本应该流入小微企业的贷款流入房地产和地方政府融资平台。

这不,审计署上周三在一份审计报告中称,2014年至2016年,农业银行向不符合小微企业标准的金融机构、企事业单位发放的贷款按小微企业贷款统计。工商银行小微企业贷款统计不准确,涉及金额达896.77亿元。

02

其实,在很多商业银行看来,给小微企业贷款是一种“任务”,而不是正常的商业行为。

《21世纪经济报道》上周引述一位银行内部人士的话称,小微和三农都是高投入低回报的贷款,银行为了完成考核任务,会把一部分贷款计入小微或三农贷款。

所以,央行每个季度发布的《金融机构贷款投向统计报告》中,“小微企业贷款”数据都比较好看。

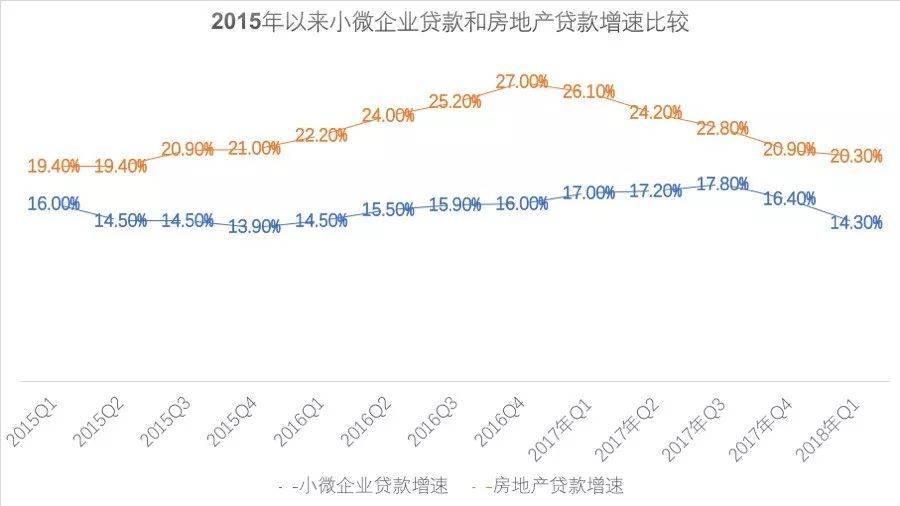

以下是我整理的2015年第一季度至今年第一季度小微企业贷款和房地产贷款情况(放在一起主要是为了做对比):

从上图可以看出,近13个季度,小微企业贷款余额一直在增加,2015年一季度是15.89万亿,今年一季度已经增加到25.1万亿,三年增加了不到10万亿。

再来看看房地产贷款余额(包括房地产企业贷款和个人购房贷款),从总额来说,是多于小微企业贷款余额的,比如2018年第一季度,房贷余额是34.1万亿,小微企业贷款余额是25.1万亿。

除了总额,其实增速更能说明问题,2015年第一季度房地产贷款余额是18.41万亿,2018年是34.1万亿,增加了15.69万亿,而小微企业贷款余额只增加了不到10万亿。

下面是近13个季度小微企业贷款余额和房地产贷款余额增速:

从上图可以看出,房地产贷款余额增速除了2015年第一季度,之后12个季度都保持了20%以上的增速,最高时的2016年第四季度增速高达27%。

反观小微企业贷款余额增速,近13个季度都非常平缓,尤其是最近3个季度,增速已经开始下滑,2018年第一季度只有14.30%,已经接近2015年13.90%的水平。

要知道,如果从国家政策来看,这几年是在鼓励小微企业发展,而在打压房地产行业,即便是这样,资金还在大量流入房地产行业,流向小微企业的资金增速缓慢。

我把小微企业和房地产放在一起做对比,并不是给两个行业“拉仇恨”,只是想说明,银行是商业机构,不是慈善家,银行也是逐利的,钱会流向更能赚钱的地方。

03

截至2017年末,我国小微企业法人约有2800万户,个体工商户约6200万户,中小微企业占全部市场主体的比重超过90%,贡献了全国80%以上的就业,70%以上的发明专利,60%以上的GDP和50%以上的税收。

小微企业肩负着“就业使命”,国家不能不管,即便一道道“行政命令”收效甚微,国家还是三令五申,要求银行去做。

2009年,银监会针对小微企业贷款提出“两个不低于”,即小微企业贷款增速不低于全部贷款增速,增量不低于上年同期增量。

在后来的实践中,由于银行的贷款基数越来越大,所以很多银行难以做到“增量不低于上年同期增量”。

2015年,银监会发布《关于2015年小微企业金融服务工作的指导意见》,终结了连续实施6年的小微企业贷款目标“两个不低于”,改为 “三个不低于”。

具体是这样的,实现小微企业贷款增速不低于各项贷款平均增速,小微企业贷款户数不低于上年同期户数,小微企业申贷获得率不低于上年同期水平。

除了直接的“行政命令”就是定向降准,引导信贷资金流向小微企业。

2017年底,人民银行对单户授信500万元以下的小型和微型企业贷款以及其他普惠金融贷款,根据金融机构发放的比例不同,给予不同程度的定向降准激励。

政策力度越来越大,但仍有相当多的小微企业难以获得贷款,或者获得贷款的实际年利率偏高,小微企业融资难、融资贵问题依然存在。

数据显示,当前我国中小企业的平均寿命为3年左右,成立3年后的小微企业正常营业的约占三分之一,到2018年3月末,小微企业贷款不良率2.75%,比大型企业高1.7个百分点。

对于银行来说,做小微企业贷款就是在冒风险,但商业银行不得不在乎悬在头上的监管,于是在小微企业贷款领域就出现了很多怪象。

湖北省襄阳市审计局在2016年9月份发布的一份《浅议小微企业融资难融资贵之症结所在》的调研报告说道出了很多“猫腻”:

1. 定向降准释放资金未主要用于增加小微企业贷款投放。

2. 部分金融机构对小微企业信贷投放未达到“两个不低于”要求。比如某银行2015年贷款增速44.87%,小微企业贷款却降低12.84%;某银行2015年贷款增速24.04%,小微企业贷款却降低57.4%。

3. 金融机构对小微企业贷款收取保证金,要求企业存入20%贷款保证。比如某公司在银行贷款40万,年利率8%,剔除银行保证金8万以后,实际可用金额32万,却仍按40万本金付息。

4. 有银行为了完成存贷比,要求小微企业将部分贷款以存单形式存入银行,再以存单质押贷款,这样企业拿到的贷款数额实际上减少了。

举个例子,某企业从银行贷款350万元,银行先贷出一笔300万元贷款,并要求企业以存单形式存入60万元后,再以该存单为质押,向企业贷款54万元。企业实际获得贷款金额294万,却需要支付354万贷款利息。

5. 有些银行对小微企业贷款变向收取中间业务费,银行会指定中介评估机构进行评估、评信,收取费用高于其他社会中介机构。

所以,如果不解决上面这些基本问题,即便是降准了,小微企业还是得不到钱。