五部门联合印发《关于进一步深化小微企业金融服务的意见》提出23条具体措施——综合施策破解“小微”融资难题

《意见》从货币政策、监管考核、内部管理、财税激励、优化环境等方面提出23条具体措施,督促和引导金融机构加大对小微企业的金融支持力度,缓解小微企业融资难融资贵,切实降低企业成本,促进经济转型升级和新旧动能转换

6月25日,中国人民银行等五部门联合印发《关于进一步深化小微企业金融服务的意见》(以下简称《意见》),从货币政策、监管考核、内部管理、财税激励、优化环境等方面提出23条具体措施,督促和引导金融机构加大对小微企业的金融支持力度,缓解小微企业融资难融资贵,切实降低企业成本,促进经济转型升级和新旧动能转换。

综合施策加大支持力度

小微企业是国民经济和社会发展的重要基础。当前,我国有小微企业法人约2800万户,个体工商户约6200万户,在承载创新、创业、保障就业等民生方面发挥着至关重要的作用。但小微企业不同程度地面临着融资难融资贵的问题,制约了发展。对此,《意见》综合施策,力求达到预期效果。

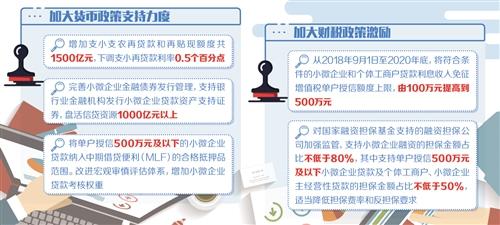

《意见》提出加大货币政策支持力度,引导金融机构聚焦单户授信500万元及以下小微企业信贷投放。一是增加支小支农再贷款和再贴现额度共1500亿元,下调支小再贷款利率0.5个百分点。二是完善小微企业金融债券发行管理,支持银行业金融机构发行小微企业贷款资产支持证券,盘活信贷资源1000亿元以上。三是将单户授信500万元及以下的小微企业贷款纳入中期借贷便利(MLF)的合格抵押品范围。

在财税政策方面,《意见》加大激励措施,明确从2018年9月1日至2020年底,将符合条件的小微企业和个体工商户贷款利息收入免征增值税单户授信额度上限,由100万元提高到500万元,并对国家融资担保基金支持的融资担保公司加强监管。支持小微企业融资的担保金额占比不低于80%,其中支持单户授信500万元及以下小微企业贷款及个体工商户、小微企业主经营性贷款的担保金额占比不低于50%,适当降低担保费率和反担保要求。

“《意见》提出的措施具有很强的针对性。”中国人民大学重阳金融研究院高级研究员董希淼说,一方面,增加再贷款和再贴现额度、扩大小微企业抵押品范围、将银行需要的货币政策工具与小微企业需求定向捆绑等,能鼓励商业银行支持小微企业的意愿;另一方面,有的放矢地减税降费有利于提高商业银行的盈利能力,改善其生存环境,从而带动融资增长,更好地服务于小微企业。

创新体制机制提升服务水平

今年以来,为加强对小微企业的服务力度,相关政策不断加码。要进一步解决小微企业融资难、融资贵问题,既需要采取一些短期激励政策,比如减税降费、定向降准等,也要通过深化改革建立长效机制,如正面激励银行等金融机构从体制机制、组织架构等方面综合施策,加快业务模式、产品提供等方面的创新,减少小微企业贷款中间环节。

目前,不少大型商业银行在改革体制机制建设,支持小微贷款需求方面已经走在了前面。目前,工农中建四大国有商业银行均在总行层级设立了普惠金融事业部。此次《意见》提出,大型银行要继续深化普惠金融事业部建设,向基层延伸普惠金融服务机构网点;鼓励未设立普惠金融事业部的银行增设社区、小微支行等。

同时,《意见》明确实行差异化考核。降低小微金融从业人员利润指标考核权重,增加贷款户数考核权重,提高从业人员积极性。对政策执行较好的分支行,要通过优化资源配置、安排专项激励费用、绩效考核倾斜、利润损失补偿等方式予以奖励。

专家表示,对小微企业贷款、“三农”贷款等达标的商业银行采取差别化监管,实施定向降准,给予再贷款支持,有助于增加商业银行资金来源,进而加大商业银行服务小微企业的意愿和能力。

完善信用机制防控风险

日前,中国人民银行行长易纲在“第十届陆家嘴论坛(2018)”上表示,据相关统计显示,美国中小企业的平均寿命为8年左右,日本为12年左右,我国中小企业的平均寿命为3年左右,成立3年后的小微企业正常营业的约占三分之一。截至2018年3月末,小微企业贷款不良率为2.75%,比大型企业高1.7个百分点。因此,在加大对小微企业金融服务力度的同时,也需要防控风险,实现财务可持续。

为做好小微企业风险的甄别与防控,《意见》提出完善小微企业信用信息共享机制。人民银行分支机构要积极推进小微企业信用体系建设,健全小微企业信用信息征集、评价与应用机制。充分发挥人民银行征信中心、征信机构作用,加强小微企业信用信息采集和服务,推动各级政府依托信用信息共享平台,强化公共信用信息的归集、共享、公开和开发利用。

“建立服务小微企业的融资担保机制,构建适合小微企业特点的融资风险管理体系,可以优化对于小微企业的风险防控,打消金融机构的后顾之忧。”董希淼说。

缓解小微企业融资难、融资贵问题,不仅要做好“加法”,还要做好“减法”。专家表示,金融机构要退出对“高污染、高耗能、高耗水”行业的金融支持,把资金集中用于服务更具成长性的小微企业。此外,小微企业自身也不能完全依赖政策“输血”,而是要扎扎实实做好主业,规范经营,注重诚信,建立完善财务会计制度,主动对接银行信贷审批标准。